正浩清算--浅谈破产程序中的若干涉税问题

来源:未知|发布时间:2023-10-12|浏览次数:

--常德市正浩资产清算有限公司 吴文韬

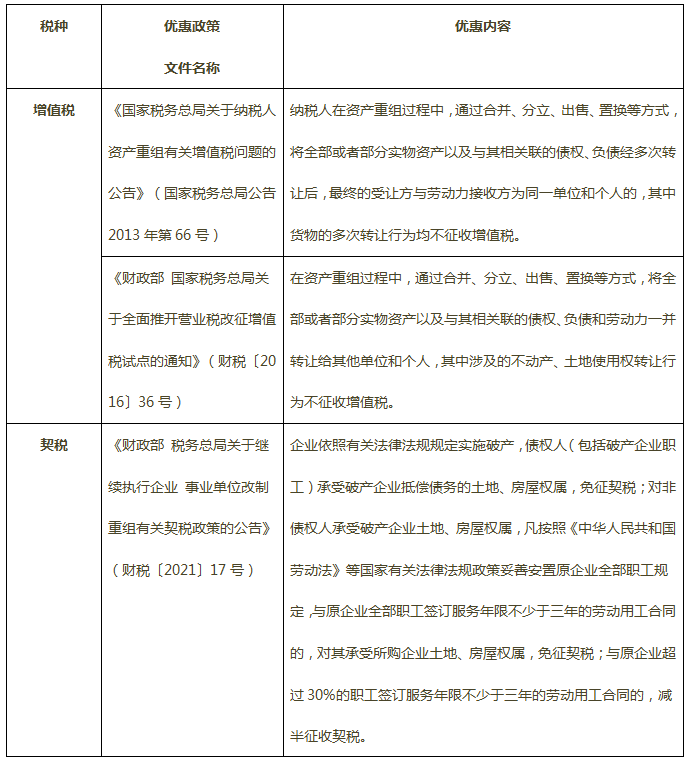

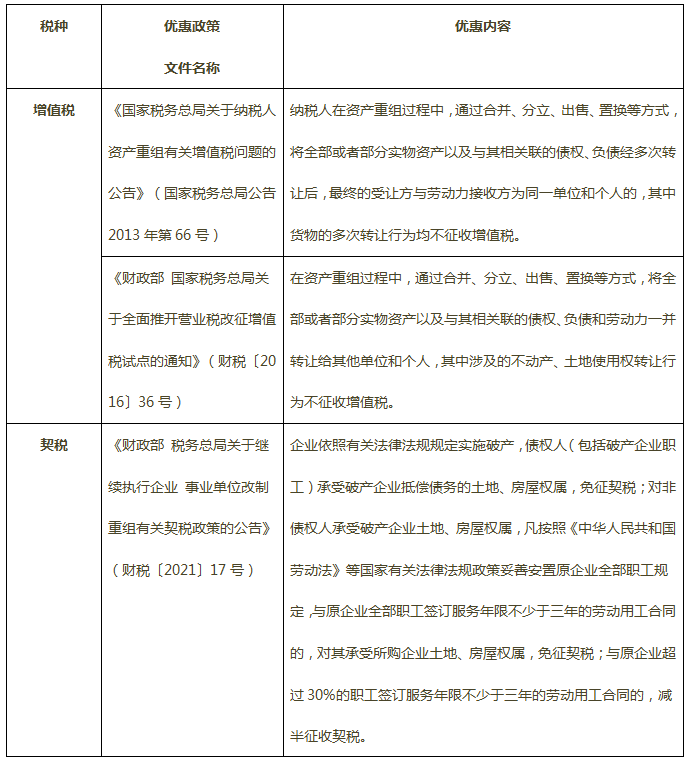

一、破产企业应充分适用税收优惠政策,争取减免税

在疫情的冲击下,部分地区的经济出现下滑,各类市场主体均受到不同程度的冲击,为了优化税收营商环境,减轻企业负担,税务机关相继出台了多项优惠政策,企业在破产程序中,无论是在进行日常税收申报环节还是在设计重整计划草案时,可考虑相关的抵扣及税收优惠政策。

二、发票和金税卡的处理

在企业进入破产程序后,通常会有一部分固定资产、存货、低值易耗品需要处理。这些资产抵债或销售都需要开具发票,发票由谁来领购、保管、开具?《破产法》规定,原破产企业的一切事务由管理人接管。但增值税专用发票管理有其特殊的要求,只有经过培训并获得资格后才能开具,别的部门不具备这种条件,因此应由税务部门代管监开或代为开具。至于金税设备的处理,增值税一般纳税企业财务人员在企业正式进入破产程序前,特别是在企业的开票电脑被处置前,应先取消一般纳税人资格,注销增值税专用发票防伪税控系统,并将防伪税控开票金税卡、防伪税控IC卡、已开具尚未报税的增值税专用发票记账联及空白增值税专用发票原件、注销当月已开具的增值税专用发票清单、《企业金税卡、IC卡移缴清单》、《退出增值税防伪税控系统申请表》等向税务机关缴销。税务人员在清票的同时注销增值税专用发票防伪税控系统,并及时将金税设备拆除、保管。

三、纳税申报的处理

对于破产企业的企业所得税申报,《企业所得税法》、《企业破产法》都规定在清算结束后由管理人负责申报。《企业所得税法》规定,企业依法清算时,应当以清算期间作为一个纳税年度,并在办理注销登记前,就其清算所得向税务机关申报并依法缴纳企业所得税。企业在年度中间终止经营活动的,应当自实际经营终止之日起60日内,向税务机关办理当期企业所得税汇算清缴。《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)规定,企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。属于企业自制的资产,应按企业同类资产同期对外销售价格确定销售收入;属于外购的资产,可按购入时的价格确定销售收入。而增值税的申报税法没有明确规定,但为了确保金税工程的正常运行,管理人应负责在每月申报期抄报税及纳税申报。

四、股东无需补缴破产企业所欠税款

近年来,各地税务机关官方网站上均连续多次公示了对破产注销企业立案稽查的案例,案涉地区广、金额大,表明当前已破产注销企业的涉税风险徒升,甚至波及注销前的股东、实控人。那么,股东是否负有补缴破产企业所欠税款的义务,在破产程序启动前后,企业该如何有效应对,以顺利办理税务注销、避免欠税责任波及股东、实控人呢?

一般而言,公司作为企业法人,以其全部财产对外承担责任,而公司股东以其认缴的出资额或认购的股份为限对公司的债务承担责任。因此,在企业出现资不抵债的情形时,股东一般无需额外对企业欠税承担连带清偿责任。

但是,在特定情况下,股东是需要对企业的债务,包括对税务机关的欠税,承担连带清偿责任的。我们主要总结了以下三种情形:

1、虚假出资、出资不足、抽逃出资”出资过错责任;

2、公司与股东财产混同、股东滥用公司人格”经营过错责任;

3、清算组未按规定履行通知和公告义务、清算组执行未经确认的清算方案、股东未在法定期限内成立清算组开始清算、股东怠于履行义务导致无法进行清算、股东未经清算即办理注销或提供虚假清算报告骗取公司注销清算过错责任。

那么,破产企业该如何才能避免欠税责任波及股东、实控人呢?我们主要提示以下三点:

一是避免转移、隐匿资产、销毁账簿等行为

股东、实际控制人由于隐匿、销毁账簿,致使破产清算无法正常进行,税务机关可以向股东个人追偿税款。如果有证据显示股东个人存在转移财产行为,股东还将面临被追究刑事责任的风险。

二是破产程序启动前先行对企业财税状况全面清查或审计

部分企业在日常经营中忽视税务风险管理,存在通过个人账户收款隐匿收入、账簿上虚列支出、通过股东借款长期挂账方式帮助股东或员工偷逃个税等行为,这些行为均存在被认定偷税的风险,即使公司仍可能由法院裁定宣告破产,对偷税行为负有直接责任人员仍可能被追究刑事责任。此外,公司破产程序可能因包括税务机关在内的债权人申请提起,企业也应在出现经营恶化情况时,未雨绸缪,对可能引发股东连带责任的情形进行检视,必要时聘请第三方中介机构进行专项审计。

三是凭借终结破产程序裁定向税务机关申请注销,由税务机关即时出具清税文书

如果企业经过破产清算确实没有财产能够清缴税款,可以凭借破产程序裁定向税务机关申请注销,核销“死欠”,以法律规定的形式完成企业的正常欠税处理。

五、破产程序中税收债权与担保债权冲突,担保债权优先

在破产程序中,税收债权和担保债权的优先性一直存在争议,这种裁判争议直接带来的困境就是各地执行中的清偿顺位不一致问题。

根据《企业破产法》第109条、113条规定,有担保的债权在抵押物范围内优先于破产费用、共益债务、职工债权、税收债权和普通债权等清偿。而根据《税收征管法》第45条规定,税收债权与有抵押担保的债权并存时,应比较税收债权发生时间和抵押权设立时间,税收债权优先于抵押权发生的,税收债权优先受偿;抵押权优先于税收债权设立的,有抵押担保的债权优先受偿。笔者认为,破产程序中,《企业破产法》第109、113条与《税收征管法》第45条冲突,《企业破产法》的规定应优先适用,理由有二:

一方面,2019年12月12日,国家税务总局发布《关于税收征管若干事项的公告》(国家税务总局2019年第48号 ),该公告第四条关于企业破产清算程序中的税收征管问题第(三)项规定,企业所欠税款、滞纳金、因特别纳税调整产生的利息,税务机关按照企业破产法相关规定进行申报,可见国家税务总局亦明确了破产企业所欠税款税务机关应当按照企业破产法规定申报,认可适用破产法的规定。从国家税务总局公告指导意见看,国家税务总局是倾向于担保债权优先于税收债权的。

另一方面,根据税收原理和现行法律看,税款属于破产债权,担保物权属于物权,适用此一般原理,担保物权理应优先于税收债权。同时,《税收征管法》第四十五条规定涉及任何状态下企业的税收债权与有担保债权的清偿顺序问题,而《破产法》调整的是进入破产程序的非正常状态企业债权债务概括公平清偿程序,该特定程序中破产企业及破产债权人等相关主体的权利均将受到限制,属于特别规定。根据特别法优于一般法的规定,应优先适用破产法规定,即担保债权优先于税收债权。

六、税款滞纳金、特别纳税调整利息

在实践中,企业的欠缴税款往往会伴随相应的滞纳金。在判断滞纳金是否视同税款具有优先于普通破产债权的清偿地位时,业内有观点认为,税法与破产法的相关规定曾经长期以来存在冲突,由此可能对破产案件的进展带来一定影响:《国家税务总局关于税收优先权包括滞纳金问题的批复》(国税函[2008]1084号)曾指出,《税收征管法》第四十五条规定的税收优先权执行时包括税款及其滞纳金,即将税款滞纳金在征缴时视同税款管理;另一方面,《最高人民法院关于税务机关就破产企业欠缴税款产生的滞纳金提起的债权确认之诉应否受理问题的批复》(法释[2012]9号)则认为,破产企业在破产案件受理前因欠缴税款产生的滞纳金属于普通破产债权,即在清偿顺序方面劣后于欠缴税款,与其他普通债权处于同等地位。

国家税务总局在2019年发布的第48号公告似乎为上述争议的解决提供了路径。为进一步方便破产企业、管理人、税务机关执行操作,48号公告明确税务机关申报的滞纳金、因特别纳税调整产生的利息均按照普通破产债权申报。该规定表明税务机关在一定程度上认可了破产法的特殊性,税款滞纳金在破产清算中不具有类似欠缴税款的优先清偿效力。

根据税法的一般规定,滞纳金、特别纳税调整利息通常需要计算至纳税人或扣缴义务人实际缴纳或解缴税款之日止,且并未对企业破产情形作出例外性规定。而从企业破产法的角度来看,附利息的债权自破产申请受理时起停止计息。针对上述差异,48号公告亦作出规定,企业欠缴的滞纳金、因特别纳税调整产生的利息等,均以人民法院裁定受理破产申请之日为截止日计算确定。